“La década perdida”: cómo la lucha por frenar la inflación en EE.UU. disparó en los 80 la mayor crisis de la deuda sufrida por América Latina en el último siglo

En agosto de 1982, el gobierno de México notificó a sus acrededores que no tenía recursos para hacer frente a su deuda externa, dando inicio a la crisis de la deuda latinoamericana.

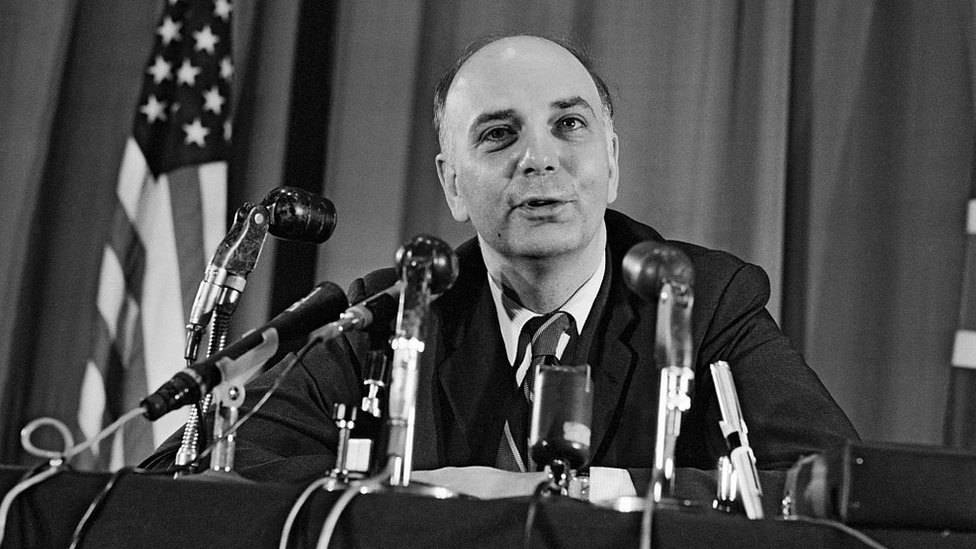

México tuvo que buscar una moratoria en el pago de su deuda durante los meses finales del gobierno de José López Portillo. Crédito: FOTOTECA INAH | Cortesía

Las cosas pintaban mal para México desde los primeros días de aquel agosto de 1982.

El día 4, el diario británico The Guardian ya advertía que el país podría verse obligado a modificar el calendario de pago de su deuda externa que para entonces era la más grande del mundo.

La deuda pública se ubicaba en torno a US$58.000 millones y la privada sumaba, al menos, entre US$18.000 millones y US$20.000 millones.

Solamente para hacer frente en lo que restaba del año a las obligaciones derivadas de la deuda a corto y medio plazo, México necesitaba unos US$15.600 millones.

Dos días más tarde, el gobierno recurrió a la segunda devaluación del peso en seis meses, que pasaba así de un valor de 27 por dólar en febrero a 80 por dólar en agosto.

Poco después, el presidente José López Portillo dijo que esa devaluación y un control de cambios parcial que habían impuesto eran medidas necesarias para evitar un impago de la deuda.

Al final, no obstante, ese destino no pudo esquivarse y el entonces ministro de Hacienda, Jesus Silva Herzog, terminó solicitando ayuda al FMI y negociando con los bancos acreedores una moratoria de 90 días en el pago de la deuda pública de México.

Ese momento es considerado como el punto de estallido de la crisis de la deuda latinoamericana de 1980 que ha sido “el episodio económico más traumático que ha experimentado América Latina a lo largo de su historia”, según el economista José Antonio Ocampo, profesor de la Universidad de Harvard y actual ministro de Hacienda de Colombia.

Curiosamente, sin embargo, uno de los factores que contribuyó fuertemente a que se desatara esa crisis no tuvo que ver con las decisiones tomadas en la región sino con los problemas económicos de Estados Unidos que entonces, al igual que ahora, enfrentaba una importante ola inflacionaria.

¿Qué ocurrió?

El choque Volcker

En 1979, Estados Unidos estaba inmerso en una importante crisis económica con una inflación que, por segunda vez en cinco años, superaba los dos dígitos: 11,3%.

La tasa de desempleo superaba el 7% y el costo de las hipotecas y el precio de la gasolina estaban disparados.

Pero en agosto de ese año asumió el cargo de jefe de la Reserva Federal (Fed) el economista Paul Volcker, quien pronto empezaría a intentar doblegar la inflación con una maniobra dura: un incremento implacable de las tasas de interés.

Así, las tasas de interés aumentaron de un 10% en agosto de 1979 hasta llegar en torno a 19% en enero de 1981.

Tómese en consideración que esas eran las tasas de interés de la Fed, que son una referencia y un piso para las tasas de interés que terminan pagando por sus créditos personas, empresas y países.

Los incrementos en las tasas de interés causaron dos recesiones en Estados Unidos, pero al final ayudaron a poner la inflación bajo control. Cuando Volcker dejó la Fed en agosto de 1987, la inflación estaba en 3,4%.

Esta terapia de choque, sin embargo, también tuvo graves repercusiones en América Latina.

¿Por qué?

Crisis de la deuda

Durante la década de 1970, se incrementaron los desequilibrios macroeconómicos en los países de América Latina.

Algunos países, como los exportadores de hidrocarburos, incrementaron de forma sustancial su gasto aprovechando el alza de los ingresos obtenidos por el aumento de los precios de exportación, pero incluso aquellos que no gozaron de esta bonanza y cuyas cuentas se deterioraron durante la década mantuvieron o elevaron sus gastos.

Unos y otros también coincidieron en aumentar sus niveles de deuda externa de forma considerable.

“La región en conjunto triplicó su nivel de endeudamiento externo entre 1975 y 1980 y varios países superaron con creces ese volumen. Esta dinámica no tenía precedentes cercanos, dado el bajo acceso a recursos externos que la región exhibía hasta 1975″, escribió la exsecretaria general de la Cepal Alicia Bárcena en la introducción del libro “La crisis latinoamericana de la deuda desde la perspectiva histórica”.

En ese periodo de cinco años, todos los países de la región incrementaron sus niveles de endeudamiento externo en niveles importantes.

En Uruguay, donde menos creció, aumentó 74%; mientras que en Venezuela, donde más subió, la variación fue de 523%.

El economista Ricardo Ffrench-Davis, profesor de la Universidad de Chile, explica que este endeudamiento fue favorecido por un auge de la globalización financiera generada por bancos comerciales que empiezan a hacer préstamos a los países de América Latina.

“Ellos descubren a Brasil, que está creciendo muy fuerte, y México, que eran dos de los países que están con velocidades de crecimiento en los años 1960 y 1970 y a los que empiezan a llegar muchos capitales. Es un fenómeno para muchos de los países medianos y grandes de América Latina”, indica.

Explica que ante esa entrada masiva de dólares a América Latina muchos países permiten que sus tipos de cambio se aprecien y empiezan a acumular pasivos.

“Las deudas acumuladas van creciendo, pero los bancos prestamistas están tranquilos porque América Latina se está recuperando del shock petrolero de 1973”, indica Ffrench-Davis.

Señala que en aquel momento las tasas de interés eran muy bajas porque era un período de auge financiero gracias en parte a que los países petroleros del mundo -que habían disfrutado de una bonanza- habían colocado sus ahorros en depósitos bancarios, por lo que las instituciones financieras disponían de muchos recursos para prestar.

La deuda contraída por los países de América Latina en aquellos años tenía otras dos características que incrementaron su vulnerabilidad cuando las condiciones cambiaron: había una creciente proporción de la deuda contraída a corto y medio plazo; y también que una parte importante de la misma había sido contratada a tasas de interés variable.

La proporción de la deuda de corto plazo se duplicó entre 1975 y 1981, mientras que para ese último año dos tercios de la deuda a largo plazo estaba sujeta a tasas de interés variables.

“Fueron esas condiciones de vulnerabilidad externa creciente, el alza progresiva desde 1978 de las tasas de interés internacionales, que se vio intensificada en octubre de 1979 a raíz de las medidas de política de control monetario y del crédito adoptadas por la Reserva Federal de los Estados Unidos para hacer frente a la inflación, las que agudizaron el alza de la carga del servicio de la deuda, que llegó a representar un 47% de las exportaciones en 1982 y consiguientemente exacerbó la magnitud del déficit en la cuenta corriente de la balanza de pagos”, escribió Bárcena.

Ffrench-Davis explica la dureza con la que se sintió el efecto del aumento de las tasas de interés en EE.UU.

“Parte de la plata prestada por los bancos estaba con una tasa de interés fija, pero mucho era a tasa variable. Se ajustaba cada 3 meses o 6 meses y entonces, de repente, hay países de América Latina que pasan de pagar una tasa de interés de 5% a tasas de interés de 15% o 18%, pero ahora no era con la deuda de los años 1973, 1974 o 1975, sino con la deuda que se había acumulado en el 1978, 1979 y 1980″, dice.

“Eran niveles de deuda que ya eran muy elevados con una tasa de interés baja, pero ahora pasaban a tener una tasa alta”, agrega.

Así, ante ese cambio de condiciones, los países de la región tuvieron crecientes dificultades para hacer frente al pago de sus deudas y, uno a uno, se vieron forzados a buscar una renegociación con sus acreedores.

La “década perdida”

Aunque se considera que se inició con la moratoria parcial declarada por México hace 40 años, la crisis de la deuda de la década de 1980 afectó a 18 países de la región.

Ricardo Ffrench-Davis asegura que sus efectos devastadores se resumen en el nombre que recibió ese periodo histórico: la “década perdida”.

“El conjunto de América Latina apenas empezó a levantar la nariz en el año 90”, apunta.

Lo de “perdida”, sin embargo, va más allá del hecho de que la región no avanzó sino que en la práctica sus economías dieron marcha atrás.

“La región retrocedió del 121% de promedio del PIB per cápita mundial al 98%, y del 34% al 26% del PIB por habitante de los países desarrollados”, escribió el economista José Antonio Ocampo en un artículo publicado por la CEPAL.

Ese retroceso económico tuvo también fuertes implicaciones sociales. Así, por ejemplo, la pobreza se incrementó de 40,5% a 48,3% entre 1980 y 1990, de acuerdo con datos de la Cepal.

Pero la realidad histórica resultó ser peor pues, según destacó Ocampo, “América Latina solo retornaría a los niveles de pobreza de 1980 en 2004, por lo cual en este campo hubo no una década, sino un cuarto de siglo perdido”.

Recuerda que puedes recibir notificaciones de BBC Mundo. Descarga la nueva versión de nuestra app y actívalas para no perderte nuestro mejor contenido.