Qué son las “apuestas climáticas” que se usan en Wall Street para proteger las inversiones o ganar dinero

Como en los últimos años han aumentado los desastres naturales y los eventos meteorológicos extremos, las empresas buscan maneras de proteger sus ingresos anticipándose a lo que puede ocurrir.

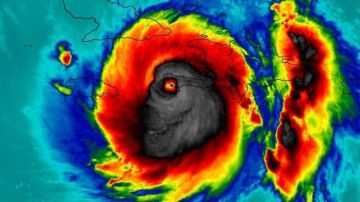

Crédito: NASA

Imagina una empresa que vende gas. Le conviene que haga mucho frío en el invierno para que sus clientes compren más gas.

Pero si el invierno es suave y las temperaturas no son tan bajas, sus clientes comprarán menos gas.

Para esta industria el factor climático es clave en su negocio, como también lo es para el sector agrícola.

Inundaciones, sequías o temperaturas extremas afectan los cultivos, poniendo en riesgo inversiones millonarias.

Como en los últimos años han aumentado los desastres naturales y los eventos meteorológicos extremos, las firmas están buscando maneras de proteger sus ingresos anticipándose a lo que puede ocurrir en el futuro.

Y, como el tiempo es difícil de predecir, las empresas apuestan por distintos escenarios meteorológicos y firman “contratos de futuro” basados en sus predicciones.

Por eso se puede decir de manera coloquial que son “apuestas climáticas”, aunque en la jerga financiera, son productos conocidos técnicamente como “derivados climáticos” (weather derivatives, en inglés) o “futuros climáticos”.

“Es un producto que le permite a las empresas mitigar los riesgos asociados al clima”, le dice a BBC Mundo Samuel Randalls, profesor del University College London.

En la Bolsa Mercantil de Chicago, el volumen de operaciones de este tipo de productos financieros se ha cuadruplicado en un año, según datos de CME Group analizados por Reuters.

Aunque no es un producto masivo, el interés por estos contratos de futuro climáticos ha crecido en los últimos años.

¿Cómo funcionan?

Las grandes empresas de energía, las firmas que comercian con materias primas o los fondos de capital de riesgo, son los más interesados en este tipo de productos financieros.

Ellos hacen apuestas climáticas para proteger sus finanzas contra el mal tiempo o para conseguir beneficios económicos.

Para eso, firman contratos a plazo fijo siguiendo proyecciones meteorológicas cuyos términos se negocian caso a caso.

Cuando se cumple el período estipulado en el contrato, habrá ganadores y perdedores según la manera en que evolucionó el tiempo y cómo afectó a determinadas industrias.

Los contratos no siguen un formato estándar, sino que se diseñan caso a caso, según las necesidades de los participantes.

Así, lo que puede ser malo para una empresa energética, puede ser bueno para una empresa turística.

Por ejemplo, para las empresas que producen energías renovables, es vital conocer qué pasará con el viento o cuántos días de sol habrá en los próximos meses.

El negocio de la temperatura

Como los derivados climáticos son un producto muy específico, este tipo de contratos de futuro se basa en índices climáticos.

Por ejemplo, el índice puede medir los milímetros de lluvia o la temperatura acumulada en una ubicación geográfica de referencia o una canasta de sitios.

Muchas empresas suelen utilizar un índice que se conoce como “grados de calor por día” (Heating Degree Days, HDD) o “grados de frío por día”, (Cooling Degree Days, CDD).

“La temperatura es el índice más utilizado en este mercado”, explica Randalls.

El mercado de los derivados climáticos se ha vuelto más dinámico en la medida que existen muchas industrias con intereses contrapuestos en relación con el clima.

Para hacerse una idea, imaginemos que una empresa adquiere un derivado climático a través de un contrato que establece una temperatura mínima tolerada por su negocio.

Entonces, por cada grado centígrado que resulte por debajo de ese nivel establecido en el contrato, la contraparte deberá pagarle una cierta cantidad de dinero convenida previamente.

A la inversa, si la temperatura es alta, entonces la empresa deberá pagarle a su contraparte.

Ese puede ser un tipo de contrato, pero lo cierto es que varían mucho.

Otra cosa importante para entender este mercado es que los derivados climáticos se distinguen de un seguro climático para protegerse en caso de catástrofe, porque la empresa que contrata un seguro tiene que demostrar que sufrió una pérdida irreparable para conseguir una indemnización.

En cambio, al adquirir un derivado climático, solo se paga un depósito por adelantado y cuando vence el plazo no hay que demostrar daños.

¿Qué tanto se usan estos productos?

El mercado de los derivados climáticos sigue siendo pequeño en comparación con otros mercados de futuro, como los que transan con materias primas.

Sin embargo, expertos calculan que la mayor parte de los contratos futuros climáticos se realiza a través de acuerdos extrabursátiles que son muy difíciles de registrar.

Los derivados climáticos nacieron a finales de la década de los 90, cuenta Randalls.

“Surgieron en el sector de las empresas de energía para manejar las fluctuaciones de los riesgos asociados al clima”.

Impulsados en parte por la compañía energética estadounidense Enron, el mercado se expandió y atrajo a especuladores que buscaban invertir en instrumentos financieros distintos de los tradicionales.

Pero con la crisis financiera de 2008, el producto se vino abajo.

Aunque se utilizan principalmente para mitigar riesgos, también se puede especular con los índices del clima.

“Vas a conseguir una ganancia si tu pronóstico del tiempo es mejor que el de los demás”, apunta Randalls.

Pero, agrega, tiene sus limitaciones: se utiliza en el corto plazo y es una especulación de alto riesgo.

En la actualidad, los actores del mercado esperan que su crecimiento sea más sostenible a medida que el cambio climático y las preocupaciones sobre el suministro de energía incentiven a las empresas a protegerse de potenciales pérdidas utilizando este tipo de contratos de futuro.

Si eso ocurre, entrarían más jugadores a la cancha y los inversores harían más apuestas según la cantidad de lluvia o los grados de temperatura en una zona del planeta.

A fin de cuentas, todo es negociable, siempre que exista un vendedor y un comprador.

Recuerda que puedes recibir notificaciones de BBC Mundo. Descarga la nueva versión de nuestra app y actívalas para no perderte nuestro mejor contenido.